Podemos melhorar a qualidade de nossas decisões de investimento se levarmos em conta as incertezas e flexibilidades inerentes a esses investimentos.

Essas incertezas ou flexibilidades podem ser consideradas pela Teoria das Opções Reais – TOR, como mostrado neste ensaio, de uma forma introdutória e intuitiva.

1. Introdução

O futuro a Deus pertence!, diz o ditado popular. Em outras palavras, a incerteza é cada vez mais regra do que exceção!

O cobertor é curto!, diz outro ditado popular. Isto é, a alocação de recursos tem de ser cada vez mais eficaz – se não o for, vai faltar “cobertor” (dinheiro) para os pés ou a cabeça (demandas).

Podemos melhorar a qualidade de nossas decisões de investimentos (“esticar o cobertor”) se levarmos em conta as flexibilidades futuras para lidar com incertezas (inerentes a esses investimentos). Isto pode ser feito por meio da Teoria das Opções Reais (TOR) ou Real Options Analysis (ROA).

Essas opções são importantes pois permitem ao tomador de decisão reagir – preventivamente – a situações favoráveis/desfavoráveis e ir modificando – de uma forma dinâmica – o processo de tomada de decisão.

Embora os tradicionais métodos usados na tomada de decisão Valor Presente Líquido (VPL) e TIR (Taxa Interna de Retorno) não levem em conta essa flexibilidade, eles continuam a ser cruciais na TOR – como mostrado no estudo de caso adiante, no item 3.

Este ensaio mostra a aplicação da TOR a uma decisão de investimento de uma forma introdutória e intuitiva.

Tipos de Opções Reais

A Teoria das Opções Reais surgiu a partir das Opções do Mercado Financeiro. Uma primeira visão pode ser vista na sempre útil Wikipédia ou, para os mais acadêmicos, no site da PUC-Rio e em Tong e Reuer (2007).

Opções Reais podem envolver o “timing” do investimento (decisão de antecipar ou adiar o investimento), crescimento, expansão e abandono. Uma introdução aos diversos tipos de opções é mostrada em Antonik e Assunção (2005).

Um estudo de caso interessante (de um passado não tão longíquo!), apresentado originalmente em Martelanc et al (2004), é apresentado a seguir, com algumas adaptações e extensões, para melhor ilustrar o conceito da TOR.

Uma breve introdução a conceitos básicos de Valor Presente Líquido (VPL), árvore de decisão e probabilidade de eventos discretos – presentes nesse estudo de caso – pode ser vista em Santos e Pamplona (2001).

Estudo de caso didático

Um investidor X está interessado em adquirir uma empresa Y – uma provedora de acesso gratuito à internet.

Após a aquisição, ele deseja investir pesado na empresa Y para aumentar o seu faturamento e lucro, uma vez que vislumbra um aumento da demanda nesse mercado.

Um resumo dos dados que nos interessam é mostrado a seguir:

Empresa Y

- Serviço prestado: acesso gratuito à internet.

- Receita anual com publicidade: R$ 1.000.000

- Receita anual das empresas de telefonia: R$ 1.000.000

- Custo e despesa anual: R$ 2.500.000

- Prejuízo anual: R$ 500.000

Premissas neste exemplo:

- Valor atual dos ativos da Empresa Y: R$ 2.000.000,

- Consideram-se todos os valores reais, já descontada a inflação,

- Custo de oportunidade de capital é 20% aa,

- A única incerteza se refere à mudança na legislação e

- O mercado estima em 50% a probabilidade de acontecer essa mudança na legislação.

O Valor Presente Líquido estático (VPLest ) dessa empresa Y, referente aos fluxos de caixa futuros e incluindo seu preço de aquisição, a uma taxa de oportunidade de capital de 20% aa, é:

VPLest = – R$ 2.000.000 – R$ 500.000/20% = R$ – 4.500.000.

Diante dessa situação, o projeto de aquisição seria abortado – a empresa só daria prejuízo!

Existe, porém, a possibildade de mudança na legislação pela Anatel (agência reguladora das telecomunicações): as empresas provedoras teriam de cobrar mensalidade pelo acesso à internet.

O motivo dessa mudança é que, na situação atual, esse acesso gratuito à internet acaba sendo indiretamente pago por todos os usuários (via acréscimo na tarifa telefônica) de telefonia, independente de o usuário usar ou não a internet.

Com o acesso pago, haveria a eliminação desse subsídio cruzado. As empresas de telefonia deixariam de fazer os repasses anuais às empresas que oferecem acesso gratuito à internet e não mais repassariam esse custo à tarifa cobrada de todos os seus (empresas de telefonia) usuários.

Nesse cenário, mudança na legislação, a empresa Y teria uma fonte adicional de receita (R$ 3.500.000) correspondente à cobrança de mensalidade dos seus clientes. E seu fluxo de caixa melhoraria da água pro vinho!

Vejam seu novo panorama financeiro:

Empresa Y

- Serviço prestado: acesso pago à internet.

- Receita anual com publicidade R$ 1.000.000

- Receita anual com mensalidades: R$ 3.500.000

- Custo e despesa anual: R$ 2.500.000

- Lucro anual: R$ 2.000.000

O Valor Presente Líquido expandido (VPLexp) dessa empresa Y, referente aos fluxos de caixa futuros e incluindo seu preço de aquisição, a uma taxa de oportunidade de capital de 20% aa, é:

VPLexp = – R$ 2.000.000 + 50% * R$ 2.000.000/20% = + R$ 3.000.000

E um projeto ambicioso de expansão só seria lançado (daqui a um ano) se a mudança esperada na legislação de fato ocorresse.

Se a mudança não vingasse, o prejuízo do investidor X seria a soma do investimento de aquisição (- R$ 2.000.000) mais um ano de prejuízo (- R$ 500.000), ou seja, – R$ 2.500.000.

A diferença entre o VPLexp (expandido) e o VPLest (estático) é chamada de valor da opção de adiamento (MARTELANC et al, 2004).

Neste caso específico:

Opção = VPLexp – VPLest = R$ 3.000.000 – (- R$ 2.500.000) = R$ 5.500.000, refletindo o valor da flexibilidade gerencial frente à incerteza gerada pela aprovação ou não da mudança na legislação.

Para tornar ainda mais interessante esse processo, suponhamos que o investidor X pense em uma proposta adicional: dar um “sinal” de R$ 1.000.000 hoje e, dependendo da mudança da legislação, ele complementaria o restante do valor da aquisição (mais R$ 1.000.000, totalizando R$ 2.000.000).

Caso não houvesse mudança na legislação, o investidor X abandonaria o investimento, tendo perdido “apenas” R$ 1.000.000, a empresa Y ganharia R$ 1.000.000 e ainda continuaria operando com seu atual dono.

Teríamos então mais dois VPLexp, relativos aos dois cenários – mudança na legislação, sim ou não:

a) Sim, o investidor X fica com a empresa Y, e o VPLexp seria:

VPLexp = – $ 1.000.000 – $ 1.000.000/1,20 + 50% * R$ 2.000.000/20% = + R$ 3.767.000

b) Não, o investidor X não fica com a empresa Y e apenas perde o sinal de – R$ 1.000.000.

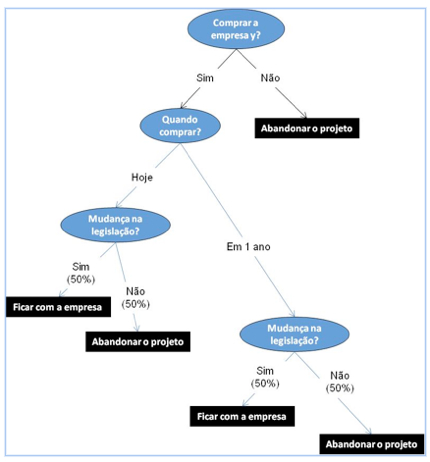

A figura abaixo mostra a árvore de decisão do processo, adaptada de Martelanc et al (2004):

4. Conclusões

Segundo o ex-ministro Pedro Malan, “não existe solução simples para problemas complexos”.

E isso vale para decisões de investimentos: métodos simplistas não são suficientes para lidar com situações nos tempos atuais, cada vez mais complexas.

A sofisticação gerada pelo uso da Teoria das Opções Reais ajuda a melhorar as decisões de investimentos permitindo a flexibilidade gerencial para fazer frente a incertezas futuras – cada vez maiores e difíceis de se lidar.

Claro que há suposições fortes que influenciam o resultado da análise – por exemplo, a estimativa da probabilidade da mudança de legislação. E também poderíamos esperar que – no exemplo dado – o dono da empresa X pedisse um valor maior (na 2ª parcela), no caso de haver de fato mudança na legislação.

Para um mundo cada vez mais complexo, ferramentas e decisões mais complexas… mas sem perder a ternura, ops, a simplicidade jamais!

4. Referências bibliográficas

ANTONIK, L.R.; ASSUNÇÃO, M.S. Análise de investimentos pelo método de opções reais. Disponível em PDF. Acessado em 3 junho de 2010.

MARTELANC, R.; PASIN, R.M.; SOUSA, A.F. Da flexibilidade do processo decisório e o valor da flexibilidade do processo decisório – a opção de adiamento. VI SEMEAD Ensaio Finanças. Disponível no site da EAD.FEA.USP. Acessado em 03/06/2010.

SANTOS, E. M.; PAMPLONA, E. O. Captando o valor da flexibilidade gerencial através da Teoria das Opções Reais. XXI Encontro Nacional de Engenharia de Produção, Salvador, Bahia, outubro de 2001.

TONG, T. W.; REUER, J. J. Real options in strategic management. Advances in Strategic Management, Volume 24, 3–28, 2007.

[Webinsider]

…………………………

Conheça os serviços de conteúdo da Rock Content..

Acompanhe o Webinsider no Twitter.

Pedro Paulo Bramont

Pedro Paulo Bramont (pp@mktpeople.net) é doutor em avaliação de projetos pela UFSC (1996) e tem um livro publicado pela Editora FURB sobre o mesmo tema. Atualmente gerencia projetos especiais. Nascido no Rio, reside em Floripa há bastante tempo e traz as duas cidades no coração. Mantém o site MKT People.

Uma resposta

Podemos melhorar a qualidade de nossas decisões de investimento e levar em conta as incertezas e flexibilidades inerentes com a Teoria das Opções Reais. Veja como.

Por Pedro Paulo Bramont

Podemos melhorar a qualidade de nossas decisões de investimento se levarmos em conta as incertezas e flexibilidades inerentes a esses investimentos.

Essas incertezas ou flexibilidades podem ser consideradas pela Teoria das Opções Reais – TOR, como mostrado neste ensaio, de uma forma introdutória e intuitiva.

1. Introdução

O futuro a Deus pertence!, diz o ditado popular. Em outras palavras, a incerteza é cada vez mais regra do que exceção!

O cobertor é curto!, diz outro ditado popular. Isto é, a alocação de recursos tem de ser cada vez mais eficaz – se não o for, vai faltar “cobertor” (dinheiro) para os pés ou a cabeça (demandas).

Podemos melhorar a qualidade de nossas decisões de investimentos (”esticar o cobertor”) se levarmos em conta as flexibilidades futuras para lidar com incertezas (inerentes a esses investimentos). Isto pode ser feito por meio da Teoria das Opções Reais (TOR) ou Real Options Analysis (ROA).

Essas opções são importantes pois permitem ao tomador de decisão reagir – preventivamente – a situações favoráveis/desfavoráveis e ir modificando – de uma forma dinâmica – o processo de tomada de decisão.

Embora os tradicionais métodos usados na tomada de decisão Valor Presente Líquido (VPL) e TIR (Taxa Interna de Retorno) não levem em conta essa flexibilidade, eles continuam a ser cruciais na TOR – como mostrado no estudo de caso adiante, no item 3.

Este ensaio mostra a aplicação da TOR a uma decisão de investimento de uma forma introdutória e intuitiva.

Tipos de Opções Reais

A Teoria das Opções Reais surgiu a partir das Opções do Mercado Financeiro. Uma primeira visão pode ser vista na sempre útil Wikipédia ou, para os mais acadêmicos, no site da PUC-Rio e em Tong e Reuer (2007).

Opções Reais podem envolver o “timing” do investimento (decisão de antecipar ou adiar o investimento), crescimento, expansão e abandono. Uma introdução aos diversos tipos de opções é mostrada em Antonik e Assunção (2005).

Um estudo de caso interessante (de um passado não tão longíquo!), apresentado originalmente em Martelanc et al (2004), é apresentado a seguir, com algumas adaptações e extensões, para melhor ilustrar o conceito da TOR.

Uma breve introdução a conceitos básicos de Valor Presente Líquido (VPL), árvore de decisão e probabilidade de eventos discretos – presentes nesse estudo de caso – pode ser vista em Santos e Pamplona (2001).

Estudo de caso didático

Um investidor X está interessado em adquirir uma empresa Y – uma provedora de acesso gratuito à internet.

Após a aquisição, ele deseja investir pesado na empresa Y para aumentar o seu faturamento e lucro, uma vez que vislumbra um aumento da demanda nesse mercado.

Um resumo dos dados que nos interessam é mostrado a seguir:

Empresa Y

Serviço prestado: acesso gratuito à internet.

Receita anual com publicidade: R$ 1.000.000

Receita anual das empresas de telefonia: R$ 1.000.000

Custo e despesa anual: R$ 2.500.000

Prejuízo anual: R$ 500.000

Premissas neste exemplo:

Valor atual dos ativos da Empresa Y: R$ 2.000.000,

Consideram-se todos os valores reais, já descontada a inflação,

Custo de oportunidade de capital é 20% aa,

A única incerteza se refere à mudança na legislação e

O mercado estima em 50% a probabilidade de acontecer essa mudança na legislação.

O Valor Presente Líquido estático (VPLest ) dessa empresa Y, referente aos fluxos de caixa futuros e incluindo seu preço de aquisição, a uma taxa de oportunidade de capital de 20% aa, é:

VPLest = – R$ 2.000.000 – R$ 500.000/20% = R$ – 4.500.000.

Diante dessa situação, o projeto de aquisição seria abortado – a empresa só daria prejuízo!

Existe, porém, a possibildade de mudança na legislação pela Anatel (agência reguladora das telecomunicações): as empresas provedoras teriam de cobrar mensalidade pelo acesso à internet.

O motivo dessa mudança é que, na situação atual, esse acesso gratuito à internet acaba sendo indiretamente pago por todos os usuários (via acréscimo na tarifa telefônica) de telefonia, independente de o usuário usar ou não a internet.

Com o acesso pago, haveria a eliminação desse subsídio cruzado. As empresas de telefonia deixariam de fazer os repasses anuais às empresas que oferecem acesso gratuito à internet e não mais repassariam esse custo à tarifa cobrada de todos os seus (empresas de telefonia) usuários.

Nesse cenário, mudança na legislação, a empresa Y teria uma fonte adicional de receita (R$ 3.500.000) correspondente à cobrança de mensalidade dos seus clientes. E seu fluxo de caixa melhoraria da água pro vinho!

Vejam seu novo panorama financeiro:

Empresa Y

Serviço prestado: acesso pago à internet.

Receita anual com publicidade R$ 1.000.000

Receita anual com mensalidades: R$ 3.500.000

Custo e despesa anual: R$ 2.500.000

Lucro anual: R$ 2.000.000

O Valor Presente Líquido expandido (VPLexp) dessa empresa Y, referente aos fluxos de caixa futuros e incluindo seu preço de aquisição, a uma taxa de oportunidade de capital de 20% aa, é:

VPLexp = – R$ 2.000.000 + 50% * R$ 2.000.000/20% = + R$ 3.000.000

E um projeto ambicioso de expansão só seria lançado (daqui a um ano) se a mudança esperada na legislação de fato ocorresse.

Se a mudança não vingasse, o prejuízo do investidor X seria a soma do investimento de aquisição (- R$ 2.000.000) mais um ano de prejuízo (- R$ 500.000), ou seja, – R$ 2.500.000.

A diferença entre o VPLexp (expandido) e o VPLest (estático) é chamada de valor da opção de adiamento (MARTELANC et al, 2004).

Neste caso específico:

Opção = VPLexp – VPLest = R$ 3.000.000 – (- R$ 2.500.000) = R$ 5.500.000, refletindo o valor da flexibilidade gerencial frente à incerteza gerada pela aprovação ou não da mudança na legislação.

Para tornar ainda mais interessante esse processo, suponhamos que o investidor X pense em uma proposta adicional: dar um “sinal” de R$ 1.000.000 hoje e, dependendo da mudança da legislação, ele complementaria o restante do valor da aquisição (mais R$ 1.000.000, totalizando R$ 2.000.000).

Caso não houvesse mudança na legislação, o investidor X abandonaria o investimento, tendo perdido “apenas” R$ 1.000.000, a empresa Y ganharia R$ 1.000.000 e ainda continuaria operando com seu atual dono.

Teríamos então mais dois VPLexp, relativos aos dois cenários – mudança na legislação, sim ou não:

a) Sim, o investidor X fica com a empresa Y, e o VPLexp seria:

VPLexp = – $ 1.000.000 – $ 1.000.000/1,20 + 50% * R$ 2.000.000/20% = + R$ 3.767.000

b) Não, o investidor X não fica com a empresa Y e apenas perde o sinal de – R$ 1.000.000.

A figura abaixo mostra a árvore de decisão do processo, adaptada de Martelanc et al (2004):

4. Conclusões

Segundo o ex-ministro Pedro Malan, “não existe solução simples para problemas complexos”.

E isso vale para decisões de investimentos: métodos simplistas não são suficientes para lidar com situações nos tempos atuais, cada vez mais complexas.

A sofisticação gerada pelo uso da Teoria das Opções Reais ajuda a melhorar as decisões de investimentos permitindo a flexibilidade gerencial para fazer frente a incertezas futuras – cada vez maiores e difíceis de se lidar.

Claro que há suposições fortes que influenciam o resultado da análise – por exemplo, a estimativa da probabilidade da mudança de legislação. E também poderíamos esperar que – no exemplo dado – o dono da empresa X pedisse um valor maior (na 2ª parcela), no caso de haver de fato mudança na legislação.

Para um mundo cada vez mais complexo, ferramentas e decisões mais complexas… mas sem perder a ternura, ops, a simplicidade jamais!

4. Referências bibliográficas

ANTONIK, L.R.; ASSUNÇÃO, M.S. Análise de investimentos pelo método de opções reais. Disponível em PDF. Acessado em 3 junho de 2010.

MARTELANC, R.; PASIN, R.M.; SOUSA, A.F. Da flexibilidade do processo decisório e o valor da flexibilidade do processo decisório – a opção de adiamento. VI SEMEAD Ensaio Finanças. Disponível no site da EAD.FEA.USP. Acessado em 03/06/2010.

SANTOS, E. M.; PAMPLONA, E. O. Captando o valor da flexibilidade gerencial através da Teoria das Opções Reais. XXI Encontro Nacional de Engenharia de Produção, Salvador, Bahia, outubro de 2001.

TONG, T. W.; REUER, J. J. Real options in strategic management. Advances in Strategic Management, Volume 24, 3–28, 2007.

[Webinsider]

…………………………

Conheça os planos de hospedagem da HostLayer.

Acompanhe o Webinsider no Twitter.

Sobre o autor

Pedro Paulo Bramont (pp@mktpeople.net) é doutor em avaliação de projetos pela UFSC (1996) e tem um livro publicado pela Editora FURB sobre o mesmo tema. Atualmente gerencia projetos especiais. Nascido no Rio, reside em Floripa há bastante tempo e traz as duas cidades no coração. Mantém o site MKT People.

Apoio: